ファンダメンタルズ分析とテクニカル分析・・・。この言葉を最初に見た瞬間、心が折れかけたShunです。世界一の投資家、ウォーレン・バフェットはこのような言葉を残した。

天と同じく、市場はみずから助くるものを助く。しかし、天と違って、市場は右も左もわからぬ者を許さない。

投資市場は私たちが右と左の違いさえわきまえていれば、お金持ちになる機会をくれる。しかし、右も左もわからないまま参入すれば、何のためらいもなく私たちの財産をむしり取りにかかるのだ。怖い世界なんだ!

投資の基本法則は「安く買って、高く売る」ということ。だから、安く買えるタイミングと高く売れるタイミングさえわかれば良い。この買い時と売り時を分析する方法に、ファンダメンタルズ分析とテクニカル分析がある。

ファンダメンタルズ分析は、企業の財務状況や業績をもとにして、本質的な価値を見極めることで株価が割安か割高かを判断する。一方、テクニカル分析はこれまでの株価のチャートを分析することで、株価が割安か割高かを判断する。

基本的に短期投資を行うデイトレーダーは、テクニカル分析を重視し、長期投資ならファンダメンタルズ分析を重視する。投資家には様々なタイプがあるため、どちらが良いかというのはないけど、その人の性格や投資スタイルによって異なってくるんだ。ここではファンダメンタルズ分析とテクニカル分析について説明する。あなた自身に合う投資スタイルを見つけることで豊かな気持ちで投資を行うことができるようになるよ。

ファンダメンタルズ分析の基本

ファンダメンタルズ分析は「企業の本質的な価値」を分析して「企業価値に対して株価が割安か」という部分をみる。まずは財務諸表や四季報を使って、企業の安定性、成長性、収益性を分析するんだ。

安定性

安全性の分析では、企業の財務状況を分析する。どれだけ高収益の企業でも、借金が多いと経営は安定しているとは言えない。安定性の分析では財務諸表をみて、収益(資本)と借金(負債)の割合や借金を支払うだけの資産があるかという視点で分析していく。分析方法には自己資本比率・流動比率・手元流動性・キャッシュフローなどがある。

成長性

成長性の分析では、企業が成長しているかどうかを分析する。過去5年~10年分の売上高、営業利益、経常利益(特別な損益を除いた1年間の利益)、最終利益の成長率(前年からの増減率)を見ていく。売り上げの成長率によって、企業の将来の成長をある程度予測することが出来るからだ。

ただし、成長率は高ければ良いというものではない。IT系企業のように移り変わりの激しい業界では、とんでもなく高い成長性を残した数年後に破産するような企業もある。そのため、長いスパンで見て安定した成長率があるかどうかが大切なんだ。分析方法にはEPSの経年変化やキャッシュフローの推移などがある。

収益性

収益性は企業がどれだけ利益をあげやすいかという点を分析する。たとえば、2つの弁当屋さんがあるとする。A弁当屋は原価が300円の弁当を1,000円で販売、B弁当屋は原価600円の弁当を1,200円で販売している。この2つが同じ個数の弁当を売ったとすると、売り上げはB弁当屋が高いが収益率はA弁当屋の方が高くなる。

また、収益性はブランド力をみる指標にもなる。たとえば、ディズニーランドは独自のブランド力があるため、価格競争を行う必要がないので収益性も高くなる。逆に、ガソリンスタンドはブランド力は関係なく、価格競争で値段を下げるしかないため、収益性が低くなる。

収益性の高い企業ほど競合他社が少なく、独自のブランドを築いている企業と考えられるのだ。収益性の高い企業ほど、株主にとって投資した資本に対してのリターン(利益)が大きくなる。分析方法には売上比率やROE、ROAなどがある。

本質的価値の高い企業を探し、割安かどうか判断する

企業の安定性、成長性、収益性を分析して優良企業と判断したら、あとは現在の株価が割安かどうかを分析する。特に誰にも見向きされていない優良企業を発見することができると、株価は大きく跳ね上がる。

しかし、ほとんどの優良企業では株価はすでに値上がりしている可能性が高い。そのような企業の場合は、株価が値下がりするまでじっくりと待つことになる。

ファンダメンタルズ分析のポイントはここにある。どんなに優良な企業でも株価が高いところで買ってしまっては、あとは落ちていくリスクの方が高いのだ。分析方法にはPBR、PER、PCFR、理論株価などがある。

テクニカル分析の基本

テクニカル分析では、チャートの変化を見ながら株の値動きを予測する。まず「順張り投資」と「逆張り投資」の2つを覚えましょう。

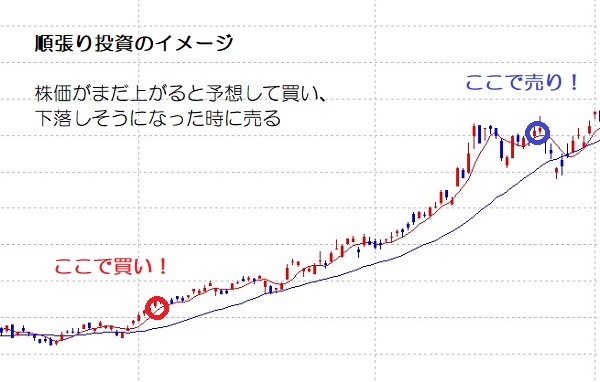

順張り投資

順張り投資とは、株価が今後もまだまだ上がると予想する時に買い、株価が下がると予想する時に売る、という投資の方法だ。

順張り投資は株価が上がりはじめ、今後も上がっていくと考えられるときに買う。上がり始めは出遅れてしまうため、大きな利益は得られないが、王道の投資と言える。

逆張り投資

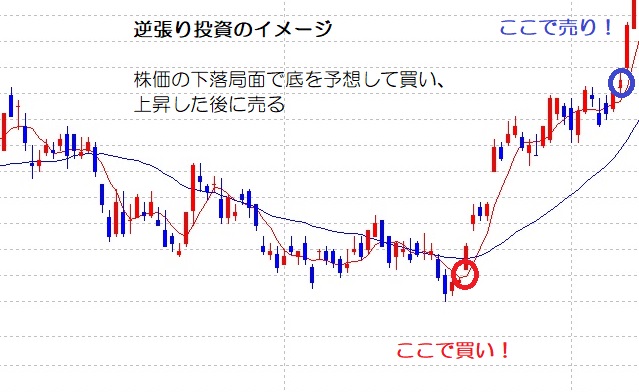

一方、逆張り投資とは、株価がこれ以上下がらないと予想する時に買い、株価が上がりすぎてこれ以上上がらないと予想するところで売る、という投資方法だ。

逆張り投資は底値で買って、上がってから売るため短期間で大きな利益が出る。ただし、「底値」を見極めるのは難しく、経験と勇気が必要なので専業投資家でもない限り難しくなる。

順張り投資では「株価は上がり続けるか?下がり続けるか?という方向性(トレンド)を分析」することになる。逆張り投資なら「株価は底値か?天井か?という相場の強弱(オキレーター)を分析」する。

分析方法の種類は以下のものがあります。

| テクニカル分析の種類 | |

| 順張り投資 (トレンド系) |

|

| 逆張り投資 (オキレーター系) |

|

はっきり言って、私はほとんどわからない笑。私はチャートを見たり分析に時間を割きたくないので、ファンダメンタルズ分析を行って長期投資をするタイプだ。テクニカル分析については詳しくはセントラル短資FXを参考にどうぞ。

株価が大きく伸びる企業を選ぶには?

結局、株価が大きく伸びる株を発見するためにはどうしたら良いのか?

一つ目は、中小型株と言われる時価総額の低い銘柄を選ぶこと。大企業はすでに成長しきってしまっているので、株価はなかなか伸びない。中小型株なら、収益率の高まりに伴い、株価が10倍化(テンバガー)する可能性もある。大企業の安定性や配当金に魅力を感じる方は、リーマンショックのように株価が全体的に大暴落する機会をじっくりと待つと良いだろう。

二つ目は、これまで低迷していた会社が爆発的にヒットを予感させるような新製品を出したときに株を購入する方法がある。たとえば、2013年にガンホーオンライン・エンターテイメントは「パズドラ」の大ヒットによって、株価を100倍に伸ばした。爆発的な大ヒット商品によって、業績が大きく伸びることもあるんだ。

株価が大きく伸びる企業を選ぶには、ファンダメンタル分析やテクニカル分析を使い分けながらじっくりと優良企業の株価が割安となるのを待つことになる。どちらにしろ、投資においては利益を求めすぎると値上がりや値下がりに一喜一憂して苦しくなるため、自分の性格も考慮したうえで、自分に合った投資手法を選ぶのが良いんだ。

ギャンブルのように短期での売り買いが好きで、瞬発力があるならテクニカル分析を中心に学び、長期的な視線で我慢強く待ち続けられるならファンダメンタル分析を中心に学ぶという感じだ。

ただし、ウォーレン・バフェットのように長期的に大成功している投資家の多くは、ファンダメンタル投資で長期投資を行う人が多い。短期投資は100試合中99試合勝っても、残りの1試合で全てを失うことがあるからだ。

あなた自身が豊かに生活できる投資方法を選んでくださいね。私は、性格的に長期投資でゆったりと待つ投資方法が合っているし面白みを感じる。基本的にチキンなので短期投資は非常に疲れるんだ笑。私が実践している投資法は以下の記事を参考にどうぞ。

それではみなさん豊かな投資ライフを!

コメント